La questione del debito pubblico e privato, sebbene sia diventata un tabù, pesa come un macigno sulle decisioni di politica economica. Debiti e crediti sono dei pilastri sui quali si regge il modo di produzione capitalistico, ma tali relazioni sociali, anche se in forma rozza, hanno influenzato la vita associata degli individui appartenenti alle città-stato, i regni e gli imperi del mondo antico, quando i loro governanti hanno iniziato a coniare monete o meglio quando gli scambi commerciali, mediati dal denaro, s’imposero, in qualche misura, sul baratto.

Nei rapporti tra debitori e creditori, occorre precisare che affinché un debito possa essere estinto, è necessario, in primo luogo, che esso non sia astronomico, altrimenti si rientra nel circolo vizioso dell’usura, sul quale ritornerei nel procedere del discorso.

Nel mondo antico, stando alle fonti storiche, durante il regno di Hammurabi, re di Babilonia (1792-1750 A.C.) ci furono quattro annullamenti del debito, proprio perché partirono dal presupposto che i sudditi non potevano pagare quelle cifre. Annullamenti del debito avvenivano anche durante il Giubileo per i cristiani e il Torà per gli ebrei. La valenza di una preghiera come il Credo, con la quale i credenti si rivolgono a Dio, racchiude il concetto del “rimetti a noi i nostri debiti, come anche noi li rimettiamo ai nostri debitori”. Ovviamente, prima che si affermasse il modo di produzione capitalistico, l’annullamento dei debiti era più semplice, in quanto la somma data in prestito non generava l’interesse o quantomeno non si applicava la legge dell’interesse composto. Con lo sviluppo dei rapporti di produzione capitalistici, dapprima in Inghilterra, come ci ricorda Marx, il debito pubblico diventa una delle leve più energiche dell’accumulazione originaria. Le emissioni di titoli pubblici, per finanziare le infrastrutture necessarie all’espansione del capitale industriale, consentono ai loro acquirenti di trasformare il credito pubblico nel credo del capitale. Nel primo libro del capitale, Marx scrive: «Come per un colpo di bacchetta magica, esso (il credo del capitale) dota il denaro improduttivo della capacità di procreare, e così lo converte in capitale senza che debba esporsi alle fatiche e ai rischi dell’investimento industriale e persino usuraio». (1)

Si forma una sorta di “aristocrazia finanziaria”, una frazione della borghesia che sottoscrive obbligazioni dello Stato facilmente trasformabili in denaro contante e che producono un rendimento assicurato.

Coloro che acquistano titoli di Stato, la cosiddetta classe dei rentiers, si vedono piovere la “manna caduta dal cielo”, in quanto pur continuando ad oziare, vedono il proprio denaro figliare denaro aggiuntivo. Essi, come spiega Marx, da una parte, intaccano il plusvalore dei capitalisti industriali, e dall’altra parte, in quanto creditori, prelevano una percentuale del gettito annuo delle imposte.

Eh già! L’interesse non è neutro: il sorgere degli interessi attivi (ricavi), sul denaro dato in prestito, presuppone l’accensione del conto interessi passivi (costi). I soggetti che s’indebitano hanno l’obbligo di rimborsare una somma superiore a quella ricevuta dai loro creditori. Nel caso del debito pubblico succede che se le entrate (le imposte) sono insufficienti per saldare gli interessi e le quote di capitale ricevute in prestito, allora si emettono nuove obbligazioni, per onorare i vecchi debiti. Questa “catena” che lega creditori e debitori richiama, per certi versi, lo schema Ponzi, in quanto per garantire i privilegi finanziari ai vecchi investitori, è necessario allargare la base dei nuovi obbligazionisti.

Marco Bersani, nel 2017, ha pubblicato Dacci oggi il nostro debito quotidiano, che rappresenta una pedagogia della finanziarizzazione dell’economia e in generale del nuovo assetto che ha assunto il modello capitalistico negli ultimi 40 anni. Premesso che economia reale e finanza sono strettamente connesse tra di loro, sin dalle forme grezze di relazioni mercantili, qui proverei a descrivere le pesanti distorsioni che le bolle finanziarie provocano sui rapporti sociali nei quali siamo immersi a livello planetario.

Bersani, in questa sua opera, rileva che il debito pubblico globale è pari a 44.000 miliardi di dollari, se poi si aggiunge il debito privato, cioè quello dei cittadini, delle famiglie e delle imprese, che è di 152.000 miliardi, allora arriviamo a un totale di quasi 200.000 miliardi, una cifra stratosferica, che corrisponde a 3 volte il Pil mondiale prodotto in un anno. (2)

La distorsione finanziaria può essere rappresentata come un gigantesco casinò: se il commercio mondiale di beni e servizi tra stati, in un anno, ha un valore di 20.000 miliardi di dollari, nei mercati finanziari tale cifra viene movimentata in 5 giorni. Per 360 giorni all’anno, nei mercati finanziari si effettuano transazioni che non hanno nessuna connessione con qualcosa che esiste nella realtà.

Su 100 transazioni sul commercio del grano, dice Bersani, una è fatta da qualcuno che produce grano, le altre 99 sono fatte da soggetti che non sanno nulla sulla produzione del grano, ma determinano il prezzo del grano.

Alle transazioni che avvengono nei cosiddetti “mercati regolamentati”, le Borse come Piazza Affari, la City di Londra, eccetera, prosegue l’autore del libro, bisogna aggiungere quelle della finanza ombra (gli scambi tra privati che non vengono registrati) la cui stima, in base a congetture contabili, si aggira intorno a 12 volte il Pil.

Le orge finanziarie cosmopolite, celebrate dai rentiers, in seguito al 18 brumaio di Luigi Bonaparte, in Francia, di cui scrive Marx, ai nostri giorni sono diventate orge intergalattiche.

La commistione tra finanza ed economia reale è difficile da districare, il suo grado di vischiosità è molto elevato, molte grandi aziende traggono più profitti dalle negoziazioni di titoli sui mercati finanziati, piuttosto che dalla vendita di beni e servizi. Per queste ragioni, i rapporti tra creditori e debitori devono essere indagati per ciò che sono, vale a dire dei rapporti di forza tra chi detiene il denaro e chi lo richiede per soddisfare un bisogno, come quello di accendere un mutuo per comprare una casa.

Il debito e la mistificazione della realtà

A cadere in questa morsa del debito, a partire dagli anni 80, non sono solo gli Stati, ma anche i lavoratori e le lavoratrici, le famiglie e le imprese: l’andamento dell’indebitamento totale, derivante dalla somma tra quello pubblico e quello privato, è in continua ascesa.

Su questo snodo, Bersani si chiede: «In che modo abbiamo imboccato questa strada?»

Anch’egli, come tanti altri autori, sostiene che il bandolo della matassa debba essere ricercato nella crisi che si è aperta nei primi anni 70 del secolo scorso, sebbene trascuri le relazioni tra sovrapproduzione e disoccupazione, le difficoltà dello Stato di creare lavoro aggiuntivo, le opportunità di spingersi oltre i limiti dello sviluppo mediato dallo Stato sociale, eccetera. La favola liberista, a cui accenna Bersani, che il mercato avrebbe assicurato il massimo tenore di vita per tutta la popolazione, se avesse potuto fluttuare liberamente, cioè se avesse potuto operare a briglia sciolta, senza il controllo dello Stato, ha preso piede, anche perché, nella contraddizione tra capitale e lavoro, il movimento dei lavoratori non è riuscito ad allentare le “catene” del lavoro salariato.

Per il resto, la tesi di Bersani è calzante: il vincolo oppressivo del debito paralizza l’intera società. La sconfitta del movimento ha come conseguenza la restrizione dei salari, pertanto se il salario non consente di condurre una vita dignitosa, coloro che campano del loro lavoro sono costretti ad indebitarsi; parimenti, l’indebitamento dello Stato con i privati implica un aumento dei costi per i tassi d’interesse crescenti e la riduzione della spesa pubblica, ovvero tutti quei servizi gratuiti o con un prezzo calmierato (trasporti, istruzione, sanità, previdenza, eccetera) che costituiscono forme di salario sociale, per le classi meno abbienti.

Bersani predilige la pista della finanziarizzazione dei rapporti sociali e non si sofferma sulla crisi dello Stato sociale, inteso come modo di produzione, che ha imposto il pieno impiego, la riduzione dei profitti delle imprese o meglio il loro trasferimento ai salari.

Ciò significherebbe aprire una complessa digressione, mentre la mia intenzione, in questa sede, è quella di comunicare, di mettere in comune le sofferenze e le paralisi che il sistema dell’indebitamento determina sulla nostra vita quotidiana: ci sono le buche nelle strade, ma non si possono aggiustare perché non ci sono i soldi, le persone non si curano, in quanto non dispongono di risorse finanziarie, il degrado pervade molti spazi pubblici, ma gli amministratori degli Enti locali non hanno i fondi per intervenire e così via dicendo.

Ora, se l’ideologia del debito permette ai “cravattari” di stringere la corda intorno al collo del singolo individuo, della singola impresa, siamo di fronte a una perfida crudeltà, ma se poi i rentiers riescono ad avvolgere quella corda intorno al collo della stragrande maggioranza della collettività, persuadendola che è l’intera nazione ad essere indebitata, quando i parassiti della finanza traggono enormi benefici, allora siamo di fronte a una mistificazione della realtà.

Legalizzazione dell’usura

Il debito pubblico dell’Italia, che non dev’essere associato al debito della nazione, ma come scrive Roberto Ciccone, nel suo e-book Oltre l’austerità, esso consiste in un debito di una parte della collettività verso la restante parte della stessa collettività, l’indebitamento verso soggetti esteri rappresenta solo una complicazione, ma non introduce modifiche sostanziali a quanto appena detto(3); il debito pubblico dell’Italia , in base all’analisi di Bersani, non verrà mai pagato, per due motivi.

Il primo fa riferimento al fatto che la cifra ha raggiunto una somma esorbitante, che non potrà mai essere rimborsata; il secondo esplicita una trasformazione del credito in usura. Sul piano psicologico, l’usuraio teme due eventi, che considera catastrofici: la morte del debitore e il saldo del debito.

Egli, in entrambi i casi perde:

a) l’estrazione periodica del valore, ossia il pagamento degli interessi;

b) possibilità di determinare l’energia, i pensieri, la vita e i beni dell’indebitato.

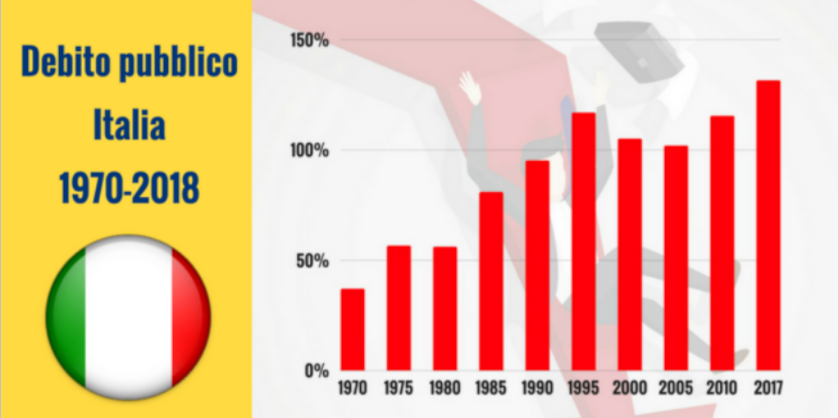

Figura 1. Storia del debito pubblico italiano dal 1970 – Fondazione Luigi Einaudi

Nella storia contemporanea del debito pubblico italiano, infine, ci sono due argomenti che vengono ignorati dal pensiero mainstream, in tutte le forme in cui esso viene veicolato:

-

Nel 1981 la Banca d’Italia divorziò dal Tesoro e praticamente cessò di acquistare titoli di Stato. Da questa data in poi, i titoli finirono, con interessi crescenti, nelle fauci della speculazione finanziaria interna ed estera; il ricorso al mercato per finanziare l’emissione di titoli pubblici rientra nelle politiche di privatizzazione del debito. Dal grafico della Figura 1 è possibile vedere che l’esplosione del debito si verifica a partire dal 1981. Nel 1980, nonostante la crescita rispetto al 1970, la percentuale del debito si attesta al di sotto del 60 %, un tasso d’indebitamento che è in linea con il parametro – arbitrario – fissato dalla Trioika e che esprime il “virtuosismo” di alcuni paesi dell’UE.

-

C’è un altro fatto che fatica ad emergere, esso giace coperto da una coltre di polvere, senza che venga percepito da coloro che hanno la responsabilità di contribuire alla libertà d’informazione: si crede che con l’indebitamento si finanzi la spesa pubblica. Questa è una corbelleria! A partire dal 1992, l’Avanzo Primario è positivo, ciò significa che le Entrate monetarie (le imposte) superano le Uscite (la spesa pubblica). Eppure il debito continua a crescere, per via degli interessi che vengono sborsati, interessi passivi che nel 2022 sono pari a 83 miliardi di euro, cifra che ha subito un aumento di 14 miliardi nel 2023, in seguito all’aumento del tasso d’interesse da parte della BCE. Si stima che nel 2024 gli interessi sul debito saranno oltre 100 miliardi, un valore che si avvicina alla spesa pubblica per la Sanità.

-

Marx Karl, Il Capitale, libro I, cap. XXIV, Utet, 2013, p. 942.

-

Dacci oggi il nostro debito quotidiano, 05/06/2017, https://www.youtube.com/watch?v=wHNVpqzcGLk

-

Che cos’è il debito pubblico e perché non è “il” problema, https://keynesblog.com